BENEFITS OF LAND USE

土地活用のメリット

土地を所有なさっている方のお悩みとして、①相続する時の税金対策をしたい、

②土地を有効活用して副収入を得たい等があげられます。冨坂建設では資産になる「ここに暮らしたい」賃貸マンションを

ご提案する事で、それらの課題解決のお手伝いをしております。

相続税対策として。

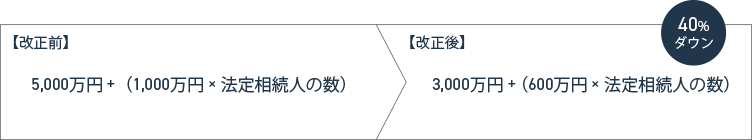

相続税法の改正により平成27年1月1日以後、遺産に係る基礎控除が「40%」と大幅に縮小され、相続税の課税対象者になられる方が大幅に増加しました。

相続税は累進課税で評価額が高くなるほど税率が高くなるため、相続対策のポイントは対象となる財産の評価額を低く抑える事になります。※税制改正により税率の引き上げも行われています。

※下表は画面に収まらない場合、左右にスライドしてご覧いただけます。

※「各法定相続人の取得金額」とは、課税遺産総額(課税価格の合計額から遺産に係る基礎控除額を控除した金額)を法定相続人の数に算入された相続人が法定相続分に応じて取得したものとした場合の各人の取得金額をいいます。

<賃貸住宅経営による節税が効果的>

預貯金などはそのまま評価されますが、土地や建物などの不動産は路線価や固定資産税評価額を基準に評価額が算出され、その不動産の利用方法も評価額を左右します。

何故、賃貸住宅経営が有効な節税対策なのかを設例で説明させていただきます。※設例はわかり易さを重視しています。

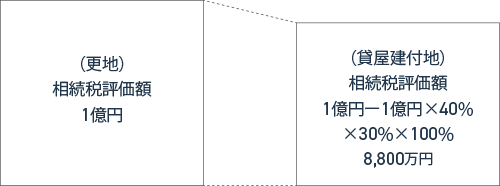

下記の財産を保有するA様が

更地の土地(相続税評価額1億円) 預貯金5千万円

下記の対策を行われました

9,000万円の借入を行い、その保有する土地に建築費1億円の賃貸住宅を建設

以下の状況に該当されています

借地権割合40%、借家権割合30%の地域の土地を所有

※「借地権割合」及び「借家権割合」は、地域により異なりますので、路線価図や評価倍率表により確認してください。

評価時の賃貸割合100%・評価時の借入金残高 8,500万円

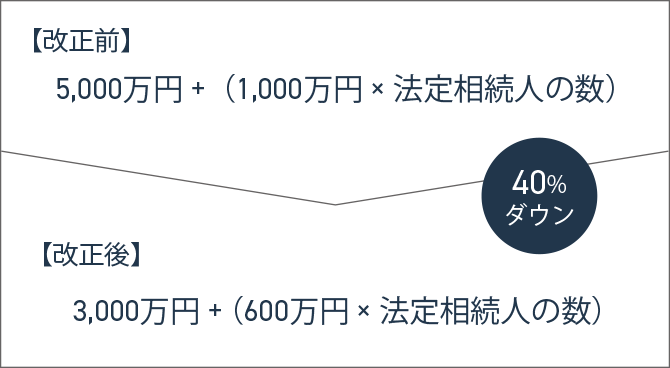

土地の評価

土地は「貸家建付地」となり、以下の計算式で評価されます。

貸家建付地の価額 = 自用地としての価額 - 自用地としての価額 × 借地権割合 × 借家権割合 × 賃貸割合

相続税評価額が上記の条件の場合8,800万円まで下がり、1,200万円、評価額を下げることが出来ます。

※参考 要件に当てはまれば「小規模宅地等の特例」という特例を選択し、さらに評価額を下げることも出来ます。

建物の評価

建物は「貸家」となり、以下の計算式で評価されます。

固定資産税評価額-固定資産税評価額 × 借家権割合 × 賃貸割合

建物の場合、建築費の50-70%が固定資産税評価額になるので、建築費が1億円の場合、固定資産評価額は5,000万円~7,000万円程度になります。

評価額が建築費の60%の場合、固定資産税評価額は6,000万になり、

さらに相続税評価額が上記の条件の場合、4,200万円まで下がり、5,800円評価額を下げることが出来ます。

借入金

金融機関から融資を受けている場合、借入金の残金は債務控除が適用され、遺産額から減額することが出来ます。

手持ちの資金を残し、借入金の返済は賃貸物件の収入から返済を行います。

以上をまとめると相続対策を行う前と後では、以下のように相続税評価額が変わります。

相続税評価額が上記の条件の場合8,500万円まで下がり、6,500万円、評価額を下げることが出来ます。

※税金や財産の評価については、税理士・公認会計士などの専門家にご確認頂きます様お願い致します。

鉄筋コンクリート造(RC 造) の場合は⾧期的な

節税対策として。

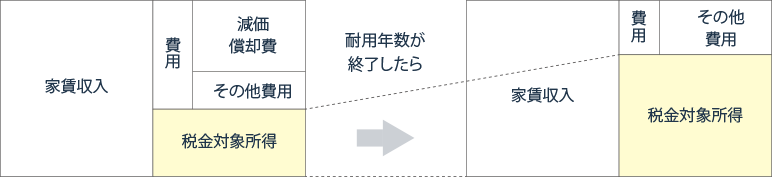

賃貸住宅経営では「減価償却」が重要となります。減価償却とは建築費用を決められた耐用年数により、配分して費用とする事です。

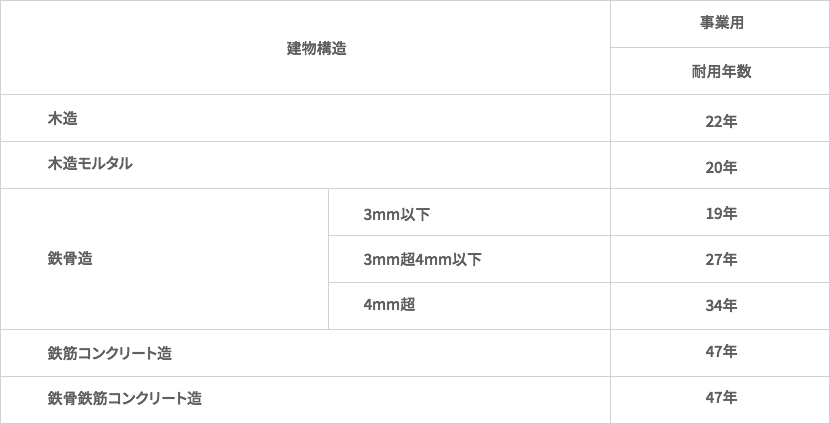

<事業用不動産の構造と耐用年数>

※下表は画面に収まらない場合、左右にスライドしてご覧いただけます。

減価償却資産の「耐用年数」とは、通常の維持補修を加える場合にその減価償却資産の本来の用途用法により通常予定される効果をあげることができる年数、すなわち通常の効用持続年数のことをいい、その年数は「減価償却資産の耐用年数等に関する省令」(昭和40年大蔵省令第15号)により定められています。簡単に言うと「使用できる期間」となります。

鉄筋コンクリート造りの税務上の耐用年数は47年になります。構造別に見ると一番長い耐用年数になっています。それが何を意味するかというと以下のメリットが考えられます。

①他の構造よりも

長く使用できる

②他の構造よりも

資産価値が高い

③他の構造よりも

バランス良く長く減価償却を

経費にできる

③について補足すると減価償却が耐用年数を過ぎ、終わってしまった場合、税金対象所得が増加し、税負担が一気に増え、手取りが少なくなるということです。

相続対策の目的は、残された遺族の未来を考えることになります。

相続税の負担をただ抑えることだけでは無く、その後の安定した生活を送れるよう考える必要があります。

※税金や財産の評価については、税理士・公認会計士などの専門家にご確認頂きます様お願い致します。

安定した収入が見込める。

土地は、ただ持っているだけでは収益を生みません。地域や時代、入居者のニーズ、家賃設定などを的確に設定し、着実な運用を行えば、安定した収入が期待できます。

地域に貢献できる。

賃貸マンションを建設する事でそこに住まう人が増え、地域に根付いたクリニックやスーパーや保育園等の需要が増えて地域に貢献できます。